Investitori stranieri scappano da Treasuries. Outlook 2019: cosa dice la curva dei rendimenti Usa?

Non solo fuga da Wall Street: gli investitori stanno scappando anche dai Treasuries, ovvero dai titoli di stato americani. Non si tratta di investitori ‘comuni’, ma soprattutto di Cina e Giappone, che sono i principali detentori esteri del debito americano. Una pessima notizia, certificata dai numeri mensili del TIC (Treasury International Capital, banca dati americana che fornisce informazioni sui flussi di capitali in entrata e uscita dagli Usa).

Dai numeri, emerge che le partecipazioni in Treasuries Usa da parte della Cina sono scese a ottobre per il quinto mese consecutivo a $1,139 trilioni, rispetto agli $1,151 trilioni di settembre. La flessione è stata pari, dunque, a $12 miliardi. C’è da dire tuttavia che, a dispetto degli smobilizzi, Pechino rimane il principale creditore straniero degli Stati Uniti, seguito da Tokyo.

.jpg)

Anche il Giappone, tuttavia, ha smobilizzato le quote detenute nei titoli di stato Usa. Il valore delle vendite, pari a $10 miliardi, ha portato la sua partecipazione a $1,019 trilioni, al valore più basso dal 2011.

.jpg)

Tra i venditori del debito sovrano Usa anche il Regno Unito, con le partecipazioni scese da $276,3 miliardi a $263,9 miliardi.

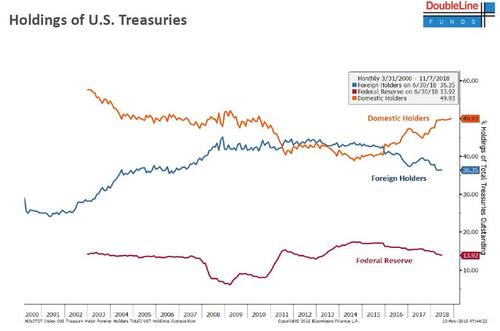

In generale, un grafico di Jeffrey Gundlach, fondatore di DoubleLine Capital, mostra come negli ultimi anni gli investitori siano usciti dal debito Usa, con la percentuale di Treasuries detenuti dagli stranieri scesa a un valore appena superiore al 36% rispetto alle partecipazioni totali, al minimo in più di dieci anni.

Occhio intanto alla nota di Andrea Delitala, Head of investment advisory di Pictet Asset Management che, guardando all’inversione della curva dei rendimenti dei Treasuries, sottolinea come i mercati stiano temendo troppo l’arrivo di una recessione negli Stati Uniti.

“L’inversione della curva dei tassi Usa, che è considerata un anticipatore delle fasi di contrazione dell’attività economica, ha scatenato il panico sui listini nelle scorse settimane, con conseguenti episodi di violenta volatilità – ricorda Delitala – Questa reazione ci appare però eccessiva per almeno due ordini di ragioni: innanzitutto, l’inversione della curva attuale è avvenuta nel tratto 2-5 anni, che ha un valore segnaletico poco significativo. Inoltre, se analizziamo gli eventi che hanno preceduto le tre peggiori recessioni degli ultimi 50 anni, osserviamo che l’inversione della curva precede di oltre un anno la recessione e per essere significativa riguarda la parte lunga, tra 10 e 30 anni. Il nostro indicatore dello stato di salute dell’economia USA, che si compone di 29 variabili, tra cui figura anche l’inversione della curva, mostra una probabilità di recessione del 5%, in aumento di un solo punto percentuale rispetto al 4% dello scorso anno (soglia critica a ca 23%)”

Il responsabile alla consulenza degli investimenti di Pictet Asset management continua, sottolineando che “la dinamica della curva dei rendimenti USA è in effetti riconducibile prevalentemente a fattori tecnici. Il principale è che il ciclo economico artificioso che stiamo vivendo è nato dalle ceneri della crisi ed è dunque viziato dalle politiche monetarie super espansive delle banche centrali. Le varie ondate di Quantitative Easing hanno rimosso grandi quantità di Treasuries (Titoli di Stato USA) dal mercato creando una domanda in eccesso per le lunghe scadenze, evidente nella compressione del premio a termine (rendimento in eccesso rispetto alla successione di tassi a breve attesi sullo stesso orizzonte della scadenza del titolo considerato), superiore che nella parte breve. Il Term Premium non è salito neppure nell’ultimo anno, durante il quale la Fed ha drenato liquidità, anche a causa di una regolamentazione sempre più stringente che impone alle banche di detenere ampie disponibilità liquide, creando di fatto una domanda aggiuntiva per i Treasuries”.

“Inoltre, questo ciclo economico positivo è il secondo più duraturo dell’ultimo secolo: entro metà 2019 raggiungerà il primato dei 120 mesi messo a segno da quello vissuto nel 1991-2001. Ciononostante, i leading indicators degli Usa rimangono solidi: in particolare, l’Ism è a quota 60 e ci muoviamo in un contesto di piena occupazione. I mercati piuttosto temono una compressione dei margini di profitto aziendale futuri, in particolare a causa di un più elevato costo del denaro e dalle pressioni salariali mentre le aspettative di un ritorno dell’inflazione, ovvero della capacità delle aziende di trasferire sui prezzi di vendita gli aumenti dei costi di produzione, sembrano rientrate”.