Follia monetaria, repo-isteria, tensioni geopolitiche: l’investitore bullish scarica le posizioni long

Tensioni geopolitiche, banche centrali sempre più dovish, che fanno della Federal Reserve – almeno nelle economie dei paesi avanzati – quasi una eccezione, e ora, anche repo-isteria e triple-witching, fenomeno (appena passato) che prelude di norma a una fase di debolezza per i mercati azionari. L’investitore tipicamente bullish Kevin Muir, strategist presso la società di investimenti East West Investment Management con sede a Toronto, elenca i vari motivi che lo stanno portando a smobilizzare le azioni.

Kevin Miur è anche il fondatore di The Macro Tourist, blog in cui ha pubblicato il suo ultimo articolo, spiegando la decisione di frenare, almeno per ora, la sua spinta rialzista, scaricando le posizioni long accumulate sulla borsa Usa e cercando nuove posizioni, ma short.

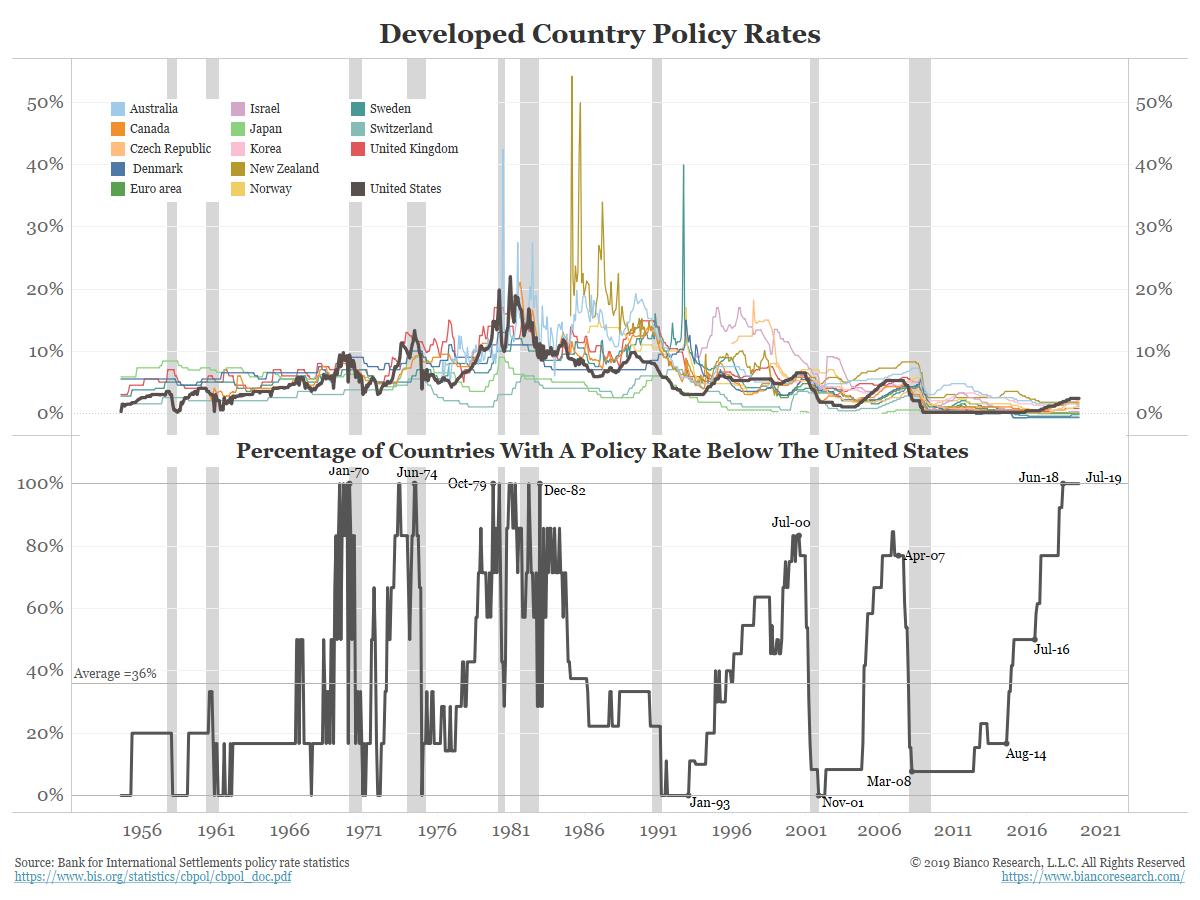

Tutte le sue preoccupazioni sul trend dell’azionario Usa- continua -sono riassunte in quello che lui stesso considera, al momento, il grafico più importante del mondo: si tratta di quello che è stato stilato da Jim Bianco, di Bianco Research, e che illustra la percentuale delle economie dei paesi avanzati caratterizzate da tassi di interesse ufficiali più bassi di quelli della Fed (nonostante la Federal Reserve di Jerome Powell, proprio lo scorso 18 settembre, abbia tagliato di nuovo il costo del denaro – per la seconda volta quest’anno – portandolo nel nuovo range compreso tra l’1,75% e il 2%).

Perchè questo grafico spaventa? La risposta è semplice, dice Muir: rispetto alle altre banche centrali, la Fed è diventata troppo ‘falco’.

“Ora, per favore, non ditemi che è colpa del resto del mondo, che ha adottato politiche monetarie troppo espansive…anche perchè sarei completamente d’accordo con voi! Così come gli Stati Uniti, anche il resto del mondo dovrebbe infatti rendere operativi stimoli fiscali e smetterla di fare affidamento sulla follia monetaria”.

“Non fraintendetemi – continua l’esperto – Non mi sto trasformando in uno di quei ribassisti secondo cui saremmo vicini alla fine del mondo. Detto questo, penso che il tempo di essere long in modo significativo (sulle azioni) sia alle nostre spalle. E che sia molto probabile che la prossima variazione del mercato azionario, pari al 5-10%, sia più verso il basso che verso l’alto”.