Ferrari top performer a Piazza Affari: i quattro pilastri che detteranno i tempi al 2022

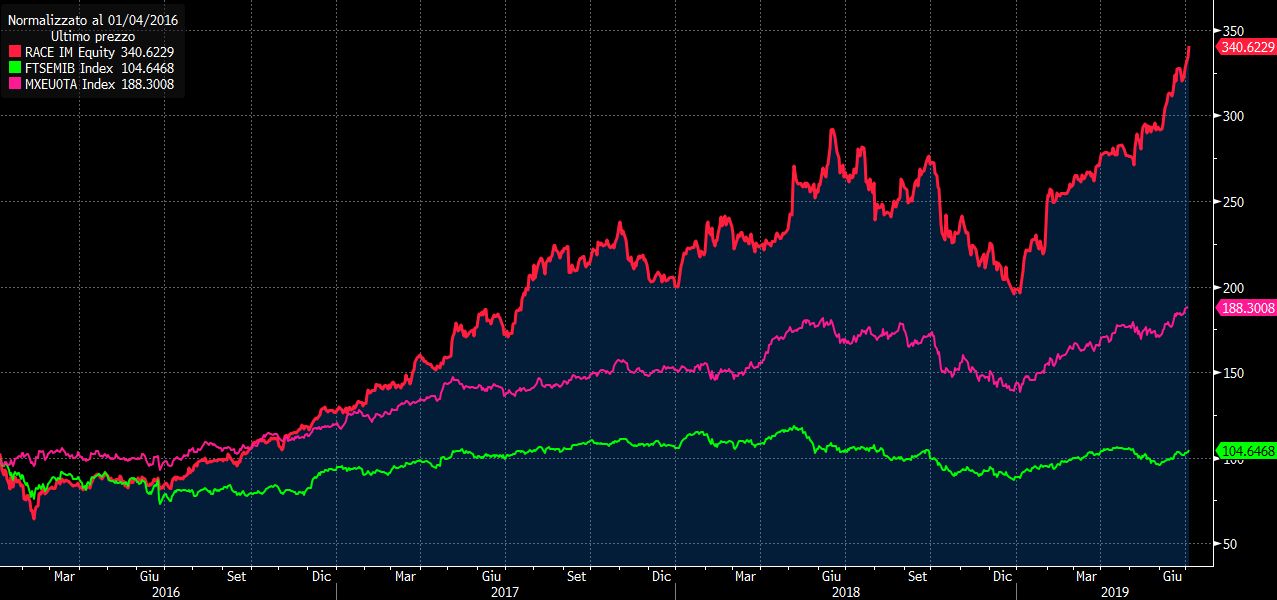

Se c’è un titolo che non smette di stupire gli investitori, questo è Ferrari. La rossa di Maranello infatti continua a segnare nuovi massimi in Borsa e il 3 luglio scorso ha aggiornato i massimi storici a 150,5 euro per azione. Ma c’è molto di più, dal listing, avvenuto il 4 gennaio 2016, Ferrari ha guadagnato oltre il 250%, con un tasso di crescita media annua circa del 42% (ricordiamo che la quotazione è avvenuta al NYSE il 21 ottobre 2015, mentre a Milano è avvenuto il listing a seguito dello spin-off da FCA). Inutile dire che un confronto con il Ftse Mib non avrebbe alcun senso, mentre mettiamo in evidenza come Ferrari abbia sovraperformato, dalla quotazione, anche l’MSCI Europe Textiles Apparel&Luxury Goods Index (l’indice dei titoli del lusso e moda europei) del 162%.

Esclusività, un aggettivo valido non solo per la Rossa ma anche per il titolo

E infatti la Rossa di Maranello non va confrontata con il settore automotive, ma con le top del lusso. Una dinamica dovuta alla redditività del Cavallino Rampante, forza del marchio, pricing power e quindi, a cascata, profilo di rischio. Tutte caratteristiche che la rendono più assimilabile al settore del lusso che non a quello dell’automotive. Se infatti quest’ultimo viene valutato principalmente su crescita dei volumi ed efficienza di costo, Ferrari va valutata invece sullo sviluppo della redditività e sulla generazione di cassa.

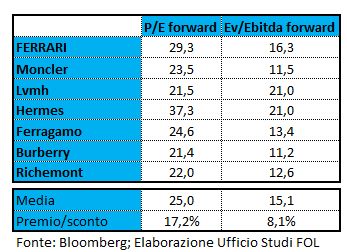

In realtà anche il confronto con il settore del lusso non è poi così facile. Ad esempio, il titolo attualmente è a premio su quasi tutto il comparto del lusso europeo, come si nota dalla tabella sottoesposta. Quanto detto è valido sia su P/E che sull’Ev/Ebitda 2019 e 2020.

Questo potrebbe condurci a pensare che, ai prezzi attuali, circa 149 euro, il titolo sia caro. Sarebbe un errore. Infatti, se guardiamo i multipli forward a 3 anni (tabella sotto), notiamo che storicamente il titolo è sempre stato a premio.

Perché allora questo premio? Proprio per le caratteristiche di unicità che Ferrari può vantare. Il titolo infatti viene considerato una quality stock, grazie alle caratteristiche di resilienza del modello di business e al basso livello di rischio. Infatti, Ferrari vanta una visibilità sul portafoglio molto alta e di lungo periodo, proprio in virtù del controllo della crescita, con solide liste di attesa. Elemento che permette a Ferrari di conservare l’esclusività del marchio e una redditività molto alta, nonché flussi di cassa importanti. Tutto ciò ha fatto apprezzare nel tempo il titolo che è entrato in diversi portafogli istituzionali. Non solo, Ferrari è molto gradita anche dai fondi pensione. Elemento che rende il titolo ancora più stabile. Ecco perché, allo stato attuale, ogni storno viene visto dal mercato come un’opportunità di acquisto e il titolo continua a segnare nuovi massimi.

Ma da cosa dipenderà la performance borsistica nel prossimo futuro? Sicuramente dalla capacità di delivery del gruppo e quindi di rispettare quanto dichiarato nel piano industriale al 2022.

Sport, Special Series, GT e Icona: i quattro pillar che guideranno Ferrari al 2022

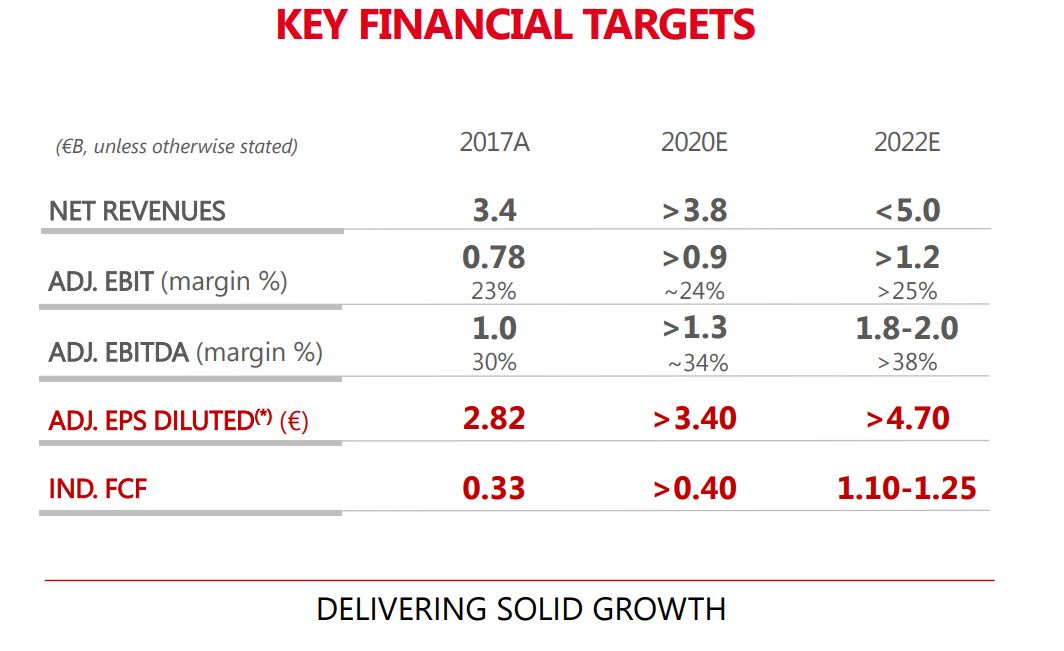

I target del piano sono noti e sono stati presentati durante il capital markets day, il 18 settembre 2018 (vedi immagine sotto).

Ma quali sono le leve strategiche tramite cui Ferrari intende raggiungere questi target? In primis sarà fondamentale la capacità di delivery. La Casa di Maranello infatti ha annunciato 15 nuovi lanci nel periodo di piano (2019-2022). Cinque delle nuove vetture saranno presentate nel corso di quest’anno (2 già presentate). Un obiettivo sfidante se si pensa che solo la fase di sviluppo di un modello necessita di circa 30-40 mesi, a cui poi si sommano le fasi di pianificazione (phase in e out).

Il portafoglio prodotti del gruppo sarà infatti costruito su quattro pilastri, Sport, Special Series, GT e il nuovo pillar: le Icona. Segmento lanciato a settembre dello scorso anno con due vetture (Monza SP1 e SP2), già vendute e che saranno consegnate ai clienti a partire dal quarto trimestre del 2019 per i successivi 2 anni. Destinate ai clienti e ai collezionisti più appassionati, la redditività di questi modelli sarà fra le più alte della gamma attuale, contribuendo dunque a migliorare il price mix del Cavallino Rampante. Nel 2022 Ferrari ha l’obiettivo di un breakdown delle unità vendute così suddiviso: oltre il 50% di Sport, poco meno del 40% di GT, mentre le Icona non dovrebbero raggiungere il 5% delle vetture vendute e poco più del 5% saranno Special Series. Mentre le ultime due categorie sono quelle a redditività più alte, per le Sport e GT, la profittabilità dipenderà molto dal mix di prodotto e dal livello di personalizzazione delle vetture.

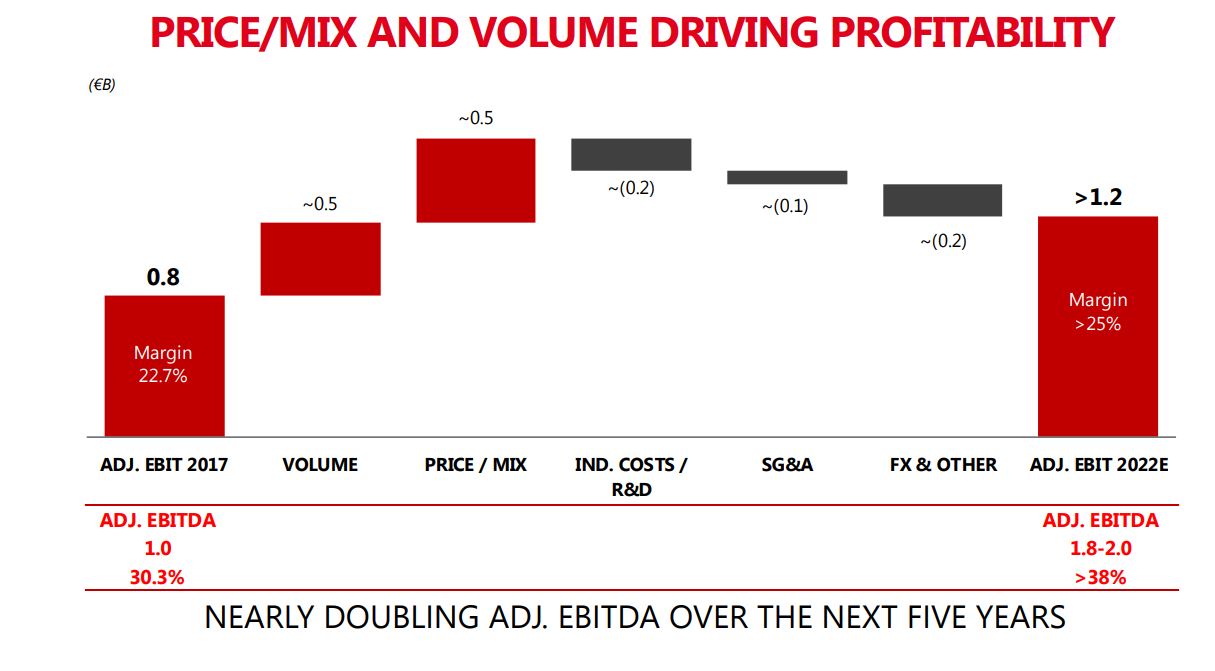

Quanto detto risulta ancora più importante se analizziamo l’Ebit bridge, ovvero l’evoluzione dell’Ebit adjusted dal 2017 al 2022 (fonte Ferrari Capital Markets Day 18 Settembre 2018). Nel periodo il management conta di passare da 0,8 miliardi di Ebit rettificato a oltre 1,2 miliardi, di fatto un incremento che porterebbe la redditività (ROS) dal 22,7% a più del 25%. Nel periodo l’incremento stimato dell’utile operativo rettificato (al lordo dei costi) dovrebbe essere di circa 1 miliardo, di cui circa 500 milioni legati al miglior price/mix e 500 milioni da volumi.

Questo proprio ad indicare che il piano industriale è tutto legato alle vetture (nel periodo di piano infatti l’83% delle capex sarà utilizzato per lo sviluppo delle vetture e solo il 16% delle infrastrutture). E sempre per questo che, con ogni nuova vettura lanciata, Ferrari cerca di inserire contenuti innovativi tali da giustificare un premio rispetto ai modelli precedenti. Elemento reso ancora una volta possibile grazie all’esclusività del marchio. La forte crescita degli utili operativi consentirà anche una forte generazione di cassa che il management stima tra i 2,4 e 2,8 miliardi di free cash flow industriale fra il 2018 e il 2022. Generazione di cassa che sarà in parte ridistribuita agli azionisti tramite l’incremento del dividend payout al 30% e l’acquisto di azioni proprie per 1,5 miliardi.

Execution: la principale sfida che Ferrari sarà chiamata ad affrontare

Proprio per il peso notevole che la parte prodotto ha sul Piano Industriale che una delle criticità principali per il gruppo sarà l’execution. Infatti, per ora solo 3 di 15 vetture sono state presentate e, come abbiamo detto, le tempistiche per arrivare alla vendita di una nuova vettura sono lunghe. Ferrari dunque dovrà ancora una volta confermare l’appellativo di cronometro che il mercato fino ad ora gli ha riconosciuto in termine di precisione di delivery.

Sta cambiando inoltre l’azienda, grazie anche allo sviluppo dell’ibrido che, al 2022, rappresenterà circa il 60% delle vetture. Sarà importante dunque riuscire a mantenere l’efficienza di tutta la supply chain. Questo significa rafforzare la collaborazione con tutti i fornitori, soprattutto con gli innovation partners per riuscire a deliberare i prodotti in pipe-line nei tempi stabiliti.

Un elemento di criticità potrebbe anche giungere dal fronte macro. Dazi USA al 25%sulle auto europee colpirebbero sicuramente anche Ferrari, soprattutto se si pensa che all’America va circa il 30% delle unità vendute. Va detto però che, proprio in virtù dell’esclusività del marchio, Ferrari potrebbe, nel corso tempo, compensare tramite l’aumento dei prezzi, limitando così impatti negativi sulla redditività nel lungo periodo. Un mercato interessante invece potrebbe diventare quello asiatico che per ora conta meno. Solo il 20% delle sales sono in Asia, di cui l’8% in Cina continentale, Hong Kong e Taiwan. Il cliente asiatico predilige il confort alla performance. Quindi apprezza di più il segmento GT rispetto agli altri. A tal proposito, forse proprio il modello Purosangue (l’Utility Vehicle di Ferrari), che sarà presentato nel 2022, potrebbe aiutare il gruppo nella penetrazione di quest’area.

Secondo alcuni poi, proprio l’annuncio di 15 nuovi modelli potrebbe ledere l’esclusività Ferrari, contravvenendo alle tradizioni della Casa. A tal proposito il management però ha messo in risalto il rapporto tra le vetture che saranno venute quest’anno (circa 10.000) e i 18 milioni di potenziali clienti, gli High Net Worth Individual (HNWI), fonte Capgemini 2017, ovvero coloro che possiedono un alto patrimonio netto (sopra il milione di dollari). Il ratio pari allo 0,05% parla da solo. L’opportunità di crescita preserva l’esclusività.

Meno importante infine il rischio di rallentamento globale, poiché come risaputo questo tenderebbe a colpire la classe media e in misura verosimilmente inferiore il cliente Ferrari, appunto gli High Net Worth Individual.