E’ il giorno dell’Ipo storica di Saudi Aramco. Ma c’è scetticismo verso colosso che vale più di Apple e Microsoft

L’Ipo storica tanto agognata dalla corona saudita è ufficialmente partita: dopo anni di voci di mercato, il principe Mohamed bin Salman del regno saudita ce l’ha fatta. Oggi, 11 dicembre 2019, l’Ipo del gigante petrolifero numero uno al mondo è diventata realtà. Una realtà che finora non ha deluso visto che, nel giorno del suo debutto alla borsa di Riyad, il titolo Saudi Aramco è salito di un buon 10% rispetto al prezzo di collocamento, attribuendo così alla società una valutazione di $1,88 trilioni. E basta questo a rendere più giustificata l’espressione Ipo storica:

“Poof! Apple is no longer the largest company in the world as measured by market capitalization. Nor is software giant Microsoft. The title has shifted to Saudi Arabian Oil Co., or Saudi Aramco”. Così scriveva Barron’s in un articolo pubblicato qualche giorno fa, facendo notare che Apple non era più, ormai, la più grande società quotata in Borsa in termini di capitalizzazione mercato.

Idem Microsoft. “Il titolo è stato strappato da Saudi Arabian Oil Co, ovvero Saudi Aramco”.

Da segnalare che l’articolo di Barron’s è stato pubblicato dopo che il mondo aveva appreso che, a fronte di un prezzo di collocamento di 32 riyal sauditi, il colosso era stato valutato 1,7 trilioni di dollari.

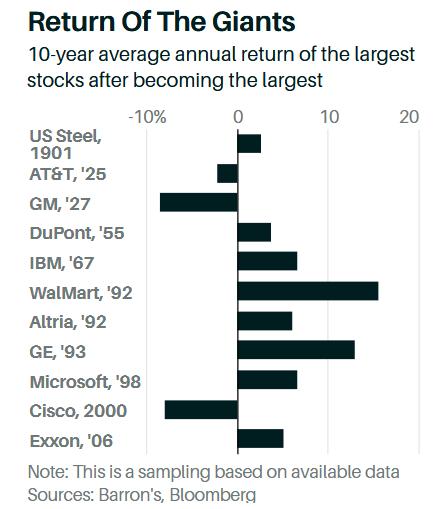

Certo, Barron’s non aveva nascosto una certa cautela guardando all’Ipo storica. “Dopo tutto – aveva scritto – come dicono i tedeschi “Bäume wachsen nicht in den Himmel”, ovvero “gli alberi non crescono nei cieli”, e l’essere così grandi può innervosire gli investitori. Come possono compagnie così gigantesche continuare a generare ritorni accettabili nel mercato azionario? “.

Detto questo, nello spulciare la performance dei titoli dei Big del Dow Jones Industrial Average, Barron’s ha confermato che la metà circa delle 11 azioni di quelle società un tempo classificate come le più grandi al mondo era riuscita a battere la performance dell’indice Dow Jones nei dieci anni successivi, mentre l’altra metà è rimasta indietro al mercato.

Solo pochi titoli avevano perso terreno, ma in circostanze piuttosto nefaste: l’ex American Telephone & Telegraph, ora AT&T, nel 1925, e General Motors nel 1927, prima della Grande Depressione. Nella categoria dei perdenti anche Cisco Systems, capitolata per più di un decennio a seguito dell’esplosione della bolla hi-tech.

Tornando all’Ipo storica di Aramco (storica perchè ha battuto finora l’Ipo record della storia, quella del 2014 con cui il colosso dell’e-commerce cinese è approdato a New York raccogliendo $25 miliardi), dichiarazioni positive sono arrivate dall’amministratore delegato del gruppo, Amin Nasser. Così il ceo intervistato dalla Cnbc:

“Stiamo andando avanti in base a quanto stabilito, che è un prezzo per Aramco (riferimento al prezzo di collocamento di 32 riyal), deciso in base a una valutazione e a una analisi esaustive. Siamo contenti dei risultati di oggi. E potete vedere che il mercato risponde ai nostri risultati. La società continuerà a essere leader globale nel settore energetico, allo stesso tempo in cui puntiamo su dividendi sostenuti e in crescita per i nostri azionisti. Prosegue contestualmente la nostra strategia di crescita, tesa ad aumentare la redditività nel corso dei cicli”.

Tuttavia, a fronte dell’ottimismo del regno saudita, c’è lo scetticismo degli esperti del mondo della finanza.

In particolare, Ellen Wald, direttore generale di Transversal Consulting e autrice del libro “Saudi, Inc.” ha definito l’Ipo una vittoria vana, sottolineando che non solo la domanda estera ma anche quella locale, da parte degli investitori retail, alla fine non è stata all’altezza delle aspettative del regno saudita:

Addirittura, secondo Wald il “governo saudita ha creato a puntino la domanda, anche da parte dei sauditi”.

Si apprende che a puntare sull’Ipo di Saudi Aramco sono stati gli alleati di Riyad, il Kuwait e gli Emirati Arabi Uniti, con il Kuwait Investment Authority e Abu Dhabi che avrebbero, secondo alcune fonti, investito fino a $1 miliardo e $1,5 miliardi rispettivamente nella scommessa della corona, senza rilasciare tuttavia alcuna dichiarazione pubblica.