Dalla crisi del retail Usa la prossima grande scommessa short su questi bond

L’ultimo a cadere nel settore Usa massacrato dai fallimenti è stato il colosso dei giocattoli Toys “R” Us che, con il ricorso al Chapter 11, si conferma il secondo caso di bancarotta più grande della storia americana nel comparto retail, dopo quello di K-Mart. La crisi del settore, che molti addebitano al successo di Amazon – tanto che la questione è arrivata anche al Congresso Usa – sta facendo nascere una nuova speculazione, che gli analisti di Goldman Sachs ribattezzano come il prossimo trade “Big Short”, ovvero come la prossima “Grande scommessa short”: è la puntata contro l’indice CMBX 6 con rating BBB-. Che però, avvisa lo stesso colosso americano, rischia di avere anche vita breve.

Diversi operatori finanziari stanno già iniziando a shortare i CMBS attraverso lo strumento dei CMBX. I CMBS, si ricorda, sono i Commercial Mortgage Backed Securities, strumenti che appartengono alla categoria delle Asset backed securities (ABS) e che sono di fatto titoli garantiti dai mutui accesi per l’acquisto di proprietà commerciali.

I mutui sottostanti che vengono cartolarizzati creando i CMBS sono spesso prestiti erogati dalle banche per l’acquisto di proprietà come palazzi, aziende, hotel, uffici e centri commerciali.

Il consiglio di trading è quello di shortare i CMBS attraverso il CMBX, un indice dei CDS che monitora il valore delle obbligazioni che sono garantite da diverse proprietà commerciali.

In questo modo la puntata short permette di scommettere al ribasso contro titoli garantiti da mutui su edifici dislocati nei siti più deboli, dove i negozi retail hanno la maggiore probabilità di fallire e di scatenare un’ondata di default sui debiti.

La scommessa short è avallata anche da motivi di natura fondamentale: venduti nel 2012, questi mortgage bond, bond garantiti da mutui, includono ormai più i prestiti che sono stati erogati a ipermercati regionali e centri di shopping che non quelli richiesti per la costruzione di abitazioni a uso residenziale, la cui cartolarizzazione ha provocato la grande crisi finanziaria.

I CMBS sono suddivisi in diverse tranche, a seconda del loro livello di rischio: quelli che hanno un rating BBB- e BB sono i più rischiosi, in caso di mancato pagamento dei debiti, ovvero di default.

E basta un grafico per capire che il trend è già in atto.

Già alla metà di marzo, si era messo in evidenza il forte calo dei prezzi dei CMBS con rating BBB-, dai 96 centesimi di fine gennaio a 87,08, stando ai dati di Markit.

E sempre a marzo Bloomberg pubblicava un articolo dal titolo inequivocabile: “Wall Street Has Found Its Next Big Short in US Credit Market”, ovvero “Wall Street ha trovato la sua prossima grande scommessa short sul mercato del credito”.

Nell’articolo si leggeva che, “così come è accaduto nella debacle del mercato immobiliare, un gruppo piccolo ma in crescita di aziende si sta posizionando per trarre profitto da un collasso che potrebbe dare il via a una ondata di default. Il loro target: titoli garantiti non dai mutui subprime, ma dai prestiti contratti dai negozi e dagli shopping center bersagliati dalla crisi.

“Con le cattive notizie su catene come Macy’s e J.C. Penney che si ammassano, le scommesse bearish contro i titoli garantiti da mutui commerciali stanno aumentando”.

Aumentando al punto che, passati sei mesi da marzo, è la stessa Goldman Sachs che promuove la scommessa short, tanto che in un suo report scritto dall’analista Marty Young parla espressamente della prossima “Big Short”.

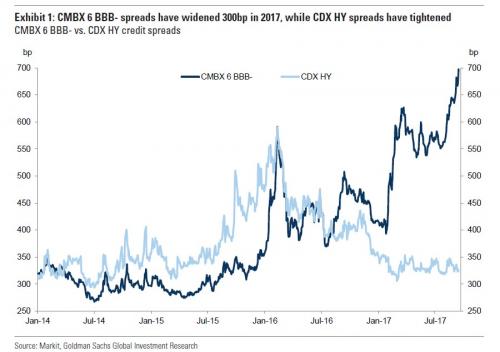

Goldman sottolinea nell’analisi che il 2017 si sta confermando tuttora un anno caratterizzato da bassa volatilità e riduzione degli spread nella maggior parte delle classi di asset, a eccezione del mercato CMBX.

Qui, in particolare, gli spread sull’indice CMBX 6 con rating BBB- si sono allargati di 300 punti base dall’inizio dell’anno, e ora sono scambiati a un differenziale di 385 punti base rispetto al CDX HY, indice benchmark dei cds che viene utilizzato per fare hedge contro le perdite dei corporate bond.

Tuttavia, è la stessa Goldman che sottolinea come la grave crisi che sta portando al fallimento diverse aziende attive nel settore possa anche essere sopravvalutata. E che dunque non necessariamente si assisterà a un ulteriore collasso del trend dei mutui nel mercato immobiliare commerciale, non almeno con la stessa intensità di quello che generò la crisi subprime.

Quanto praticamente Goldman afferma è che, in caso di mancata recessione o mancato crash dei mercato, la Grande puntata short non dovrebbe avere vita lunga.

C’è da dire tuttavia che è stata la stessa banca a prevedere che il rischio di un crash di mercato è balzato al 67% circa, dunque agli stessi livelli attorno a cui oscillava prima dell’esplosione della bolla dot-com e della Grande crisi finanziaria.