Lo strumento utile per misurare rischio Italia: il trend dei BTP denominati in dollari rispetto ai BTP in euro

L’insediamento del nuovo governo M5S-PD ha reso la carta italiana più appetibile agli occhi degli investitori. Non solo, dunque, a UBS, che proprio ieri ha consigliato agli investitori di posizionarsi sui BTP, citando i tre motivi che dovrebbero continuare a fare da assist ai bond italiani.

Il mercato parla da solo: come ricorda un articolo di Reuters, lo spread BTP-Bund a 10 anni è crollato di quasi 200 punti base dai massimi oltre quota 300 testati alla fine dello scorso anno. E un altro parametro che dà indicazioni confortanti è quello dei cds –credit default swap -contratti per assicurarsi contro il rischio che l’Italia faccia default sui bond, in questo caso a cinque anni – che, all’inizio di settembre, sono scesi al minimo dal periodo precedente il sell off sui BTP del maggio del 2018.

Reuters spiega il riposizionamento di diversi trader e investitori sui titoli di stato italiani con lo smorzarsi dei timori sul Quitaly, ovvero sul rischio che l’Italia possa lasciare l’Unione europea e/o l’Eurozona e provocare in questo modo anche una rottura dell’euro.

C’è poi sempre il sostegno della Bce, che si appresta a diventare ora più forte, visto che lo scorso 12 settembre Mario Draghi & Co. hanno annunciato che il Quantitative easing verrà ripristinato a partire da novembre.

Il miglioramento del sentiment è evidente, tanto che è stato lo stesso Michele Napolitano, responsabile del team dei debiti sovrani dell’Occidente di Fitch, a dire che, “al momento, non esiste alcuna eventualità di un’uscita (dell’Italia) dall’Ue”. Detto questo, Napolitano ha precisato che sono necessari maggiori dettagli sulla politica fiscale italiana prima di parlare di un qualsiasi eventuale miglioramento del rating “BBB” (due gradini appena sopra “junk”) .

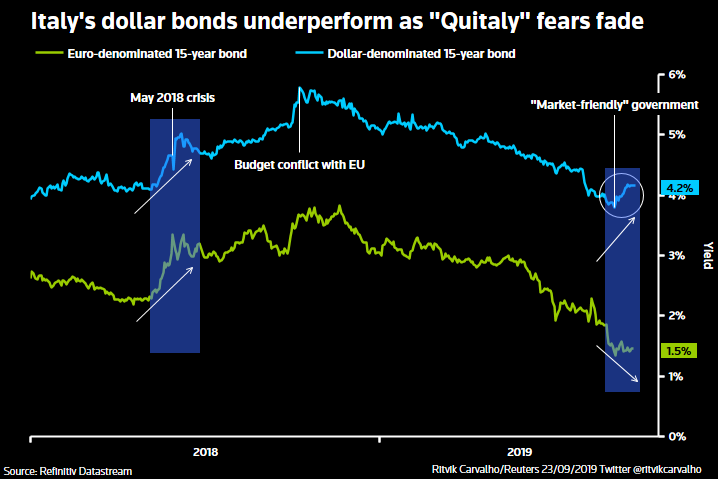

Tra le prove che dimostrano come il rischio Quitaly sia decisamente crollato, Reuters presenta la performance dei bond italiani denominati in dollari rispetto a quelli denominati in euro.

“I tassi dei bond italiani denominati in euro (BTP) con scadenza a 15 anni – fa notare – sono scivolati al minimo record all’inizio di settembre, a fronte dei tassi dei bond denominati in dollari con la stessa scadenza, vicini al valore massimo in sette anni”.

Il trend è un fattore positivo per la carta italiana visto che, spiega l’articolo di Reuters, gli investitori tendono a posizionarsi sui bond in dollari, disciplinati dalla regolamentazione di New York, quando la paura di un Quitaly è più forte. Questi bond offrirebbero infatti a loro avviso una protezione maggiore, nei casi di ristrutturazione del debito italiano, con tanto di ridenominazione della valuta (dunque un ipotetico ritorno alla lira), rispetto ai bond emessi in euro disciplinati dalla legge italiana.

Ora, il fatto che i rendimenti dei bond denominati in dollari stiano salendo, indica che gli investitori stanno vendendo questi titoli di stato, ritenendo al momento di non avere particolarmente bisogno di una protezione contro l’uscita dell’Italia dall’euro. Si spiega così il fatto che, ad avere la meglio, siano ora i bond italiani denominati in euro.

In definitiva, riassume Reuters, “ogni volta che le preoccupazioni per l’Italia aumentano, i BTP denominati in dollari riportano una performance migliore di quelli denominati in euro”. E questo fenomeno, ora, non si sta verificando, a dimostrazione di come la tensione sul mercato italiano si sia decisamente smorzata.

Lo dimostrano d’altronde anche i tassi sui BTP decennali che, a seguito della formazione del governo giallorosso, sono precipitati anche sotto la soglia dell’1%.