Per UBS solo UniCredit merita il ‘Buy’. View cauta, anche per rischio politico Italia e per fattore BTP

“Soltanto UniCredit si mostra attraente ai livelli correnti (8 volte il PE2020E); Intesa SanPaolo dovrebbe rimanere a premio a meno di ostacoli di trading imprevisti, mentre le banche di media dimensione offrono poca protezione se si considera che i loro titoli vengono scambiati in linea con la media delle rivali europee”. Così si legge nella nota dedicata alle banche italiane di UBS.

“UniCredit rimane la nostra unica scelta buy in Italia, con un target price invariato a 14,9 euro per azione, che offre un potenziale di rialzo del 20% circa”. Con i risultati di bilancio del quarto trimestre che saranno ampiamente in linea con la guidance, noi notiamo che il titolo viene scambiato a sconto del 15% rispetto alle altre banche europee, qualcosa che a nostro avviso non è giustificato, a seguito del messaggio rassicurante che è stato dato sia sugli utili che sull’impegno ad aumentare il ritorno sul capitale – si legge nell’outlook di Ubs – Riguardo a quest’ultimo punto, l’attesa è sulla conferma del via libera delle autorità di regolamentazione all’operazione di buyback e per il ridimensionamento della sua presenza in Turchia“.

Sulle banche italiane in generale, gli analisti di Ubs mettono in evidenza come, in un contesto caratterizzato da un ampio grado di volatilità che attiene alla percezione del rischio politico, i titoli bancari italiani siano saliti del 25-30% nel corso del 2019.

Il trend è stato il risultato di un rally del 15% avvenuto nel quarto trimestre dell’anno, ma anche di una revisione al ribasso dell’utile per azione del 2020 pari al 10-30% (revisione avvenuta su base ponderata media del valore di mercato). Gli analisti di UBS continuano, sottolineando che i titoli bancari italiani hanno iniziato l’anno nuovo con una performance più debole, e con una flessione che, in media, è stata pari a -4%. Il motivo è stato il riaffacciarsi della volatilità politica, che continua a rappresentare la principale caratteristica specifica dell’Italia. “La conseguenza è che ora le banche italiane che copriamo vengono scambiate 9 volte circa il PE20E, in linea con le rivali europee”. Dunque, a parte il caso di UniCredit, i titoli avrebbero perso un po’ di appetibilità.

Gli analisti si definiscono “generalmente cauti sulle prospettive del settore (bancario italiano), soprattutto per le preoccupazioni che abbiamo riguardo alla capacità delle banche di sostenere il loro fatturato in un contesto operativo difficile, e (riguardo alle banche di media dimensione) per la necessità di prolungare gli sforzi di de-risking e dunque i costi a essi associati. Più nello specifico, ci sono diversi fattori di incertezza in questo momento:

- Il contesto attuale e prolungato di tassi di interesse negativi dovrebbe continuare, come confermato nel corso dell’ultimo meeting della Bce di gennaio (sebbene abbiamo rimosso dalle nostre stime un taglio aggiuntivo del tasso sui depositi di 10 punti base, nel corso del 2020).

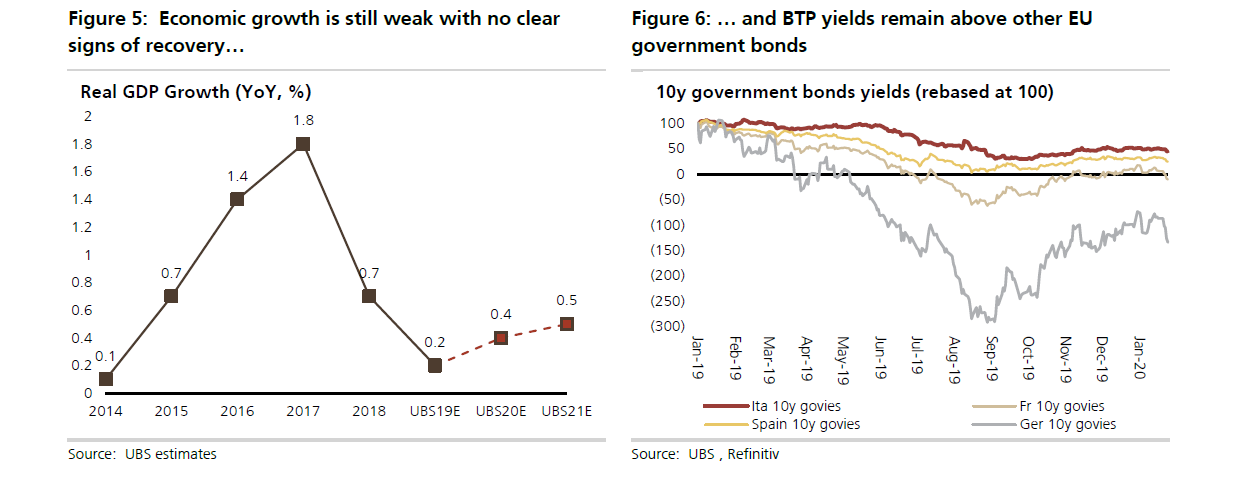

- La difficile situazione macroeconomica in Italia, dove il tasso anemico di crescita dell’economia rallenta l’attività di prestiti soprattutto verso i clienti corporate, aumentando la competizione tra le banche.

- Specialmente nel caso delle banche di media dimensione, gli NPL rimangono al di sopra dei livelli attorno a cui dovrebbero trovarsi rispetto alle rivali europee e alla guidance fornita dalle autorità di regolamentazione. Il progresso non è sufficientemente rapido, e noi crediamo che saranno necessari ulteriori smobilizzi, fattore che provocherà un ritardo nella normalizzazione del costo del rischio e che colpirà il margine di interesse netto, deprimendo così i ritorni.

- In parte legato al punto precedente, la pressione proveniente dalle autorità di regolamentazione, che si sta avvicinando. La pressione riguarda la necessità di procedere a una ulteriore fase di derisking con l’arrivo di nuove regole sugli accantonamenti. Da non dimenticare l’addendum dell’Eba: entrambi i fattori ritarderanno la normalizzazione del costo del rischio per le banche italiane di media dimensione. Ci sarà pressione anche con l’attuazione delle regole di Basilea IV, che aumenteranno i requisiti di capitale entro il 2022.

- La situazione di incertezza politica italiana potrebbe avere un impatto sull’evoluzione dello spread, con possibili ripercussioni sulle riserve di capitale delle banche e sulla percezione generale del rischio.