Mercati: euro sfonda 1,20$, massimi da gennaio 2015. Politica Usa: settembre caldo ma per CS “improbabile crisi fiscale”

Si è accesa la spia “Risk off” sui mercati in scia alla notizia del nuovo test missilistico da parte della Corea del Nord che rinfiamma le tensioni tra il Paese asiatico e gli Stati Uniti. E mentre gli investitori si sono già indirizzati verso i classici beni rifugio (oro in primis, approfondisci la notizia) il dollaro non riesce a trovare la strada rialzista. Si scalda così il cambio euro/dollaro che ha oltrepassato stamattina la soglia psicologica di 1,20. “Sono stati registrati nuovi massimi da quando la Banca centrale europea (Bce) ha introdotto il Quantitative easing, nel gennaio 2015”, ricordano gli esperti dell’ufficio studi di Mps Capital Services nella nota odierna. Ecco il grafico del cross euro/dollaro da inizio 2015:

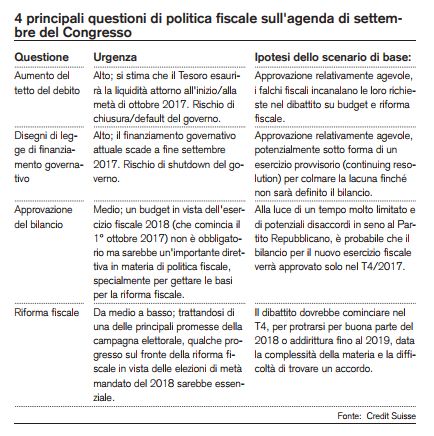

E se oggi i mercati sono nuovamente focalizzati sulle tensioni geopolitiche, non perdono tuttavia di vista anche le prossime scadenze dell’amministrazione Trump, in particolare le questioni di politica fiscale in agenda nel mese di settembre. Questioni che Credit Suisse ha così riassunto:

Secondo gli esperti di Credit Suisse settembre sarà un mese caldo per la politica statunitense, anche se è improbabile lo scoppio di una crisi fiscale. Quando il Congresso si riunirà all’inizio di settembre, la questione più pressante sarà quella di alzare il tetto del debito federale. “Se la liquidità non verrà aumentata, si prevede che il Tesoro statunitense la esaurirà per inizio/metà ottobre 2017, provocando una chiusura del governo e addirittura un default tecnico dei Treasury – ricordano gli esperti della banca svizzera -. Negli ultimi anni la questione del tetto del debito è stata sempre più usata dai falchi fiscali per costringere il Congresso a effettuare dei tagli alla spesa”. Malgrado l’opposizione da parte delle frange più conservatrici del Partito Repubblicano, Credit Suisse si attende che il Congresso aumenti il tetto del debito senza grossi problemi e che approvi il finanziamento governativo prima del termine di fine settembre, evitando così una chiusura del governo.

L’altro elemento richiesto urgentemente per evitare una chiusura di governo è l’approvazione dei disegni di legge di finanziamento per il prossimo esercizio fiscale, che comincerà a ottobre 2017. Il finanziamento attuale scadrà a fine settembre. “Se le questioni del tetto del debito e del finanziamento governativo saranno risolte a settembre, l’attenzione del mercato si sposterà rapidamente sul dibattito della riforma fiscale, che presenta enormi sfide”, affermano gli analisti dell’istituto di credito rimarcando che la questione principale è che i Repubblicani non detengono una maggioranza di 60 seggi al Senato per sopraffare un ostruzionista che ne limita gravemente la libertà di manovra. Per Credit Suisse in questa fase una riforma delle imposte societarie moderata e neutrale in termini di bilancio, come sottintesa dal progetto di bilancio, appare come lo scenario più promettente.

Le possibili implicazioni per il mercato

Il dibattito sul tetto del debito americano ha soprattutto il potenziale per provocare un’ulteriore volatilità il prossimo mese, in un periodo in cui la volatilità normalmente ha un orientamento stagionale al rialzo. “Pur aspettandoci che il Congresso approvi un aumento del tetto del debito (e senza veto del presidente), il rischio che questo passo importante possa essere lasciato all’ultimo momento non può essere ignorato. Il mancato innalzamento (o la sospensione) del tetto in definitiva solleverebbe lo spettro di un pagamento mancato o ritardato e dunque, tecnicamente, di un default”, spiegano da Credit Suisse, aggiungendo che “le agenzie di rating potrebbero anche segnalare il timore che questo procedimento abbia chiare implicazioni per il merito di credito nella pratica, come successe in modo controverso con il downgrade degli USA da parte di S&P nel 2011”.

Se le tensioni dovessero aumentare con l’avvicinarsi della scadenza del tetto del debito, Credit Suisse stima “un appiattimento della curva dei Treasury USA guidato da rendimenti inferiori in corrispondenza della pancia della curva e del tratto lungo (5–10 anni) sui flussi safe-haven, oltre che dal timore che uno shutdown del governo possa avere un impatto negativo sull’economia”. Sul piano valutario, il dollaro non ha avuto un atteggiamento coerente attorno alle scadenze del tetto del debito e agli shutdown di governo in passato, ma la drammatica esperienza del 2011 si è riflessa in un significativo indebolimento della valuta alla vigilia del voto sul tetto del debito, che si è poi ripresa successivamente.

“I mercati erano generalmente più volatili nel 2011, riflettendo un background indebolito dai postumi della crisi finanziaria, e dallo svilupparsi della crisi dell’UEM, ma se i dibattiti su tetto del debito e bilancio si riflettono negativamente sugli USA o incrinano le prospettive di crescita, è lecito prevedere una nuova flessione del dollaro a breve termine, specialmente nei confronti di euro e yen, nei cui paesi la crescita economica è in fase di accelerazione”, sottolineano gli esperti.