Banca Carige: al via l’operazione LME, prezzo di scambio fissato a 30 centesimi per bond Tier1

Parte oggi la delicata operazione di conversione di bond subordinati da parte di Banca Carige. L’operazione di LME (liability management exercise) riguarda titoli per complessivi 510 milioni di euro e fa parte del piano di rafforzamento patrimoniale che comprende un aumento di capitale da 560 milioni di euro approvato ieri dall’assemblea dei soci.

Le condizioni dello scambio di bond subordinati con bond senior

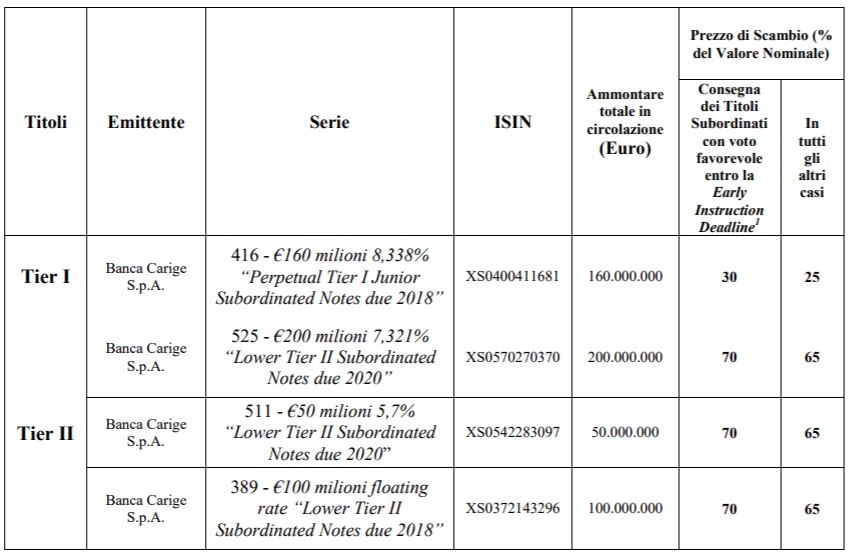

Il cda dell’istituto ligure ha deliberato le condizioni dell’operazione di liability management (LME) che consiste in un’offerta di scambio e una consent solicitation ai fini della sostituzione di titoli subordinati – per un ammontare complessivo pari a 510 milioni di valore nominale – con titoli senior di nuova emissione a valere sul proprio programma EMTN con prezzo di emissione pari a 100%, durata 5 anni, cedola annuale a tasso fisso pari al 5%.

L’operazione di scambio prevede prezzi pari al 30% per i titoli Tier 1 e 70% per i titoli Tier 2 (per entrambi con consegna entro 7 giorni lavorativi dall’avvio dell’operazione).

Se l’operazione di LME darà esiti inferiori alle attese allora Banca Carige dovrà presentare un ulteriore piano di rafforzamento entro marzo 2018.

Ieri l’Assemblea degli Azionisti ha preso atto dell’autorizzazione della Banca Centrale Europea (BCE) e ha approvato di attribuire al Consiglio di Amministrazione la delega per aumentare il capitale sociale per un importo massimo complessivo di 560 milioni di euro.

Il nuovo ceo Paolo Fiorentino ha ricordato che la Bce ha chiesto una ricapitalizzazione di almeno 500 milioni entro fine 2017. In caso contrario, la banca non riuscirà a rispettare i parametri “per cui dovremo prendere la valigia e andare a Francoforte a discutere il futuro della banca”, ha detto Fiorentino a margine dell’assemblea dei soci.

Il nuovo Piano 2017-2020 predisposto nelle scorse settimane da Banca Carige poggia le basi proprio sul successo della manovra di rafforzamento della struttura patrimoniale del gruppo. In tal modo l’istituto ligure conta, già a partire da fine 2017, conta di portare i coefficienti patrimoniali sopra agli attuali target BCE. Il piano di rafforzamento patrimoniale predisposto dalla banca ligure prevede anche la raccolta di 480 milioni di euro per mezzo di cessioni – tra cui alcuni immobili di pregio, la società di credito al consumo Creditis S.p.A. – e dall’operazione di LME. Anche nel caso della conversione dei bond, se il piano Lme non raggiungesse i parametri indicati, Banca Carige dovrà presentare un ulteriore piano di rafforzamento entro marzo 2018.